截至本报告期末,公司总资产682.89亿元,归属于上市公司股东的净资产为404.39亿元。海康威视本报告期内继续加大研发投入,前三季度研发费用合计40.07亿元,同比增长30.20%。另外,海康威视预计2019年度归属于上市公司股东的净利润变动幅度为5%-20%。

2019年三季报业绩符合预期,业绩持续稳健增长

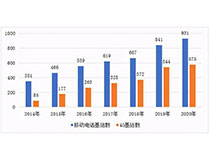

海康威视2019年前三季度实现营收398.4亿元,同比增长17.86%;归属于母公司净利润80.3亿元,同比增长8.54%,扣非归母净利润77.9亿元,同比增长8.91%,业绩处于半年报指引中值,符合市场预期。

Q3单季度营收159.16亿元,同比+23.12%;毛利率46.61%,同比提高1.04个百分点。公司企业端需求EBG/SMBG部门均呈现企稳回升之势,政府端PBG部门需求受政府及公安项目投资的放缓而所有抑制。公司预计19年全年归母净利润同比增速区间为5%-20%,对应119亿-136亿利润。

业绩环比改善得到印证,实体清单事件对公司影响有限

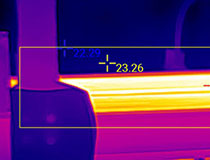

海康威视2019 Q1/Q2/Q3单季度营收同比增速分别为6.2%/21.5%/23.1%,印证了公司季度业绩持续改善的判断。三季度加大了备货力度,保证在部分物料和方案切换过程中不影响公司的业务进展,我们认为实体清单事件对海康的实质影响有限,公司具备足够的技术能力和应对措施。

公司存货周转有所放缓,前三季度存货周转天数为98.51,同比增加20.67天。应收账款周转天数基本稳定,前三季度为131.76天。互联网视频产业基地、桐庐二期和重庆基地18年转固使得固定资产周转率从去年同期9.21下降至7.84。在盈利能力基本稳定背景下,ROE前三季度为19.85%,下降2.37pct。

费用率有望逐步稳定,夯实基础拥抱AI+安防

过去三年公司的费用率呈现逐步上升之势,核心是公司业务架构的改变,人员和业务的迁移与下沉。公司持续加大研发,增加了物料和方案的替换上的投入,从而有效避免实体清单事件对公司业务的冲击。随着扩张期已过,未来费用率有望稳定,未来内部管理和效率提升的空间较大。(来源:国信研究)