集成电路可分为逻辑芯片、存储芯片、微处理芯片和模拟芯片。2019 年逻辑芯片和存储芯片销售额分别为 1046.2 亿美元和 1059.1 亿美元,占集成电路比例分别为 31.7%和 32.1%,为集成电路的主要增长动力。由于价格大幅波动等原因,2019 年逻辑芯片和存储芯片的销售额出现较大幅度下滑,但 WSTS 预测 2020 年有望继续恢复增长。

随着集成电路制造要求复杂度的提升,制造中所使用的电子特气用量也将提升。根据德国普尔茨海姆应用技术大学工业生态研究所(INEC)的 Mario Schmidt 教授等人共同撰写的论文《用于微电子芯片和太阳能电池硅片加工的生命周期评估》,硅晶圆的加工离不开大量化学试剂以及特殊气体,这些气体可以用于包括清洗、蚀刻、光刻、外延、掺杂等工序。

经测算,每平方米逻辑电路晶圆加工所需要的电子特气约为 37.3kg,每平方米存储电路晶圆加工需要约 12.0kg 的电子特气。逻辑芯片和存储芯片本身在集成电路中的占比就超 6 成,随着未来 5G 和汽车电子化的趋势以及集成电路技术与制造工艺的提升,电子特气的用量也会得到大幅度的提升。

三、进口替代大势所趋,供给格局向国内集中

1、进口替代势在必行,本土企业优势显现

①国外龙头垄断市场,进口替代空间广阔

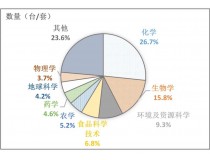

国外龙头垄断国内市场,进口替代空间广阔。根据中国产业信息网的资料显示,空气化工、普莱克斯、林德集团、法液空、大阳日酸等海外企业合计占据国内电子特气约 88%的市场份额,市场高度集中(国内气体公司份额仅有12%)。这些企业多为全球工业气体龙头,具有长期的技术积淀和客户积累,实力强劲,电子特气仅为其业务的一部分。目前国内尚缺体量与上述龙头相匹敌的电子特气公司,但通过分析国内发展环境的变化,特种气体产品特征,以及国外龙头企业特质等方面,我们认为国内电子特气企业逐步实现进口替代是大势所趋。

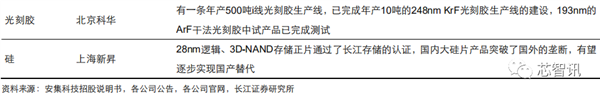

②与其他半导体材料相比,电子特气国产替代已先行一步

横向对比下,电子特气进口替代进度更快,国内企业正逐步突破。半导体材料各品类均有较高的技术及客户壁垒,通过对比各半导体材料国内头部公司的工艺水平,不难发现,部分电子特气已能达到 14nm 或 7nm 制程节点,进口替代进程相对更快。

另外,由于特种气体种类多样,各类气体之间制备难度参差不齐,国内企业可以借助六氟化硫、四氟化碳等制备难度相对较小的刻蚀气、清洗气产品打入晶圆厂供应链,后续逐步配套掺杂气、CVD 前驱体等高端产品,或直接收购海外高端产品公司,丰富产品线的同时增加客户储备。虽然我国电子气体已经摆脱了完全依赖于进口的局面,但是面对国外龙头公司垄断较高壁垒的市场,国内电子特气企业依然面临着较大的竞争压力。