一、封测产业作为国产替代先锋,取得了长足的进步

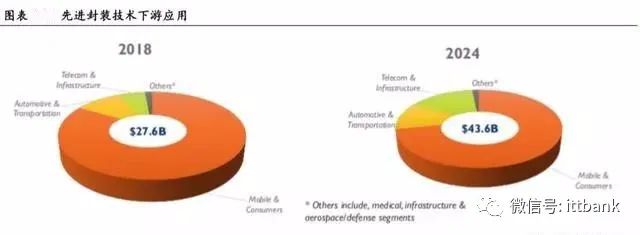

1、全球封测市场规模增长明显

全球封测市场规模增长明显,预计 2019 年整体规模将超过 300 亿美元, 2023 年将达到 400 亿美元,市场集中度较为明显,前十大厂商市场份额约为 80%,市场主要被中国大陆和中国台湾厂商所占据。

2、全球封测企业三季度业绩逐步回暖

根据拓璞产业院统计数据,截至 2019 年三季度整体封测行业呈现逐步回 暖态势,主要原因是存储器价格跌幅趋缓以及智能手机销量略有回升,此外全 球贸易环境趋于缓和,年底销售旺季备货需求增温,市场面逐渐复苏。

根据统计机构 Canalys 最新数据, 2019 年第三季度全球智能手机出货量同 比增长 1%,这也是智能手机市场首次出现增长,国内手机厂商华为表现亮眼, 出货量同比增长 29%,市场占有率 19%排名第二。

根据 DRAMeXchange 调查显示, 2019 年下半年 DRAM 需求端库存水平已经回 到健康水位,为应对之后市场的不确定性,已经在第三季度提前备货,带动了 DRAM 出货量大增,DRAM 总产值同比增长 4%,结束了连续三季的下滑态势。

全球前十大封测企业合计营收为 60 亿美元,同比上涨 10.1%,环比增长 18.7%,除了安靠、矽品、力成及联测业绩表现为同比下滑,其余厂商均表现 为同比增长,国内通富微电及天水华天增速均在 20%左右。

通过统计中国大陆及中国台湾封测厂商季度增速,我们可以看到,在今年三季 度,除日月光外,其他厂商增速同比出现较为明显的回升或是跌幅缩窄,表明 封测行业整体景气度有所回升。日月光同比增速较低,主要原因是在 2018 年 由于矽品并表导致基数较高,因此今年增速有所下滑。

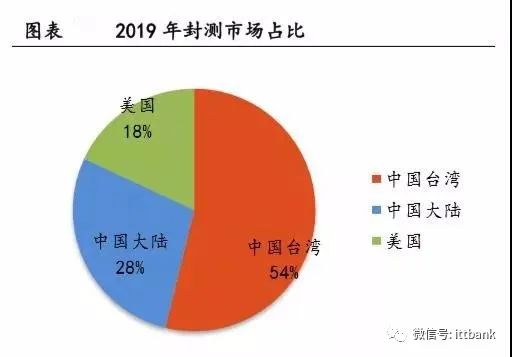

3、封测市场三分天下

全球封测市场中国台湾、中国大陆以及美国三足鼎立,2019 年中国台湾占 据半壁江山,市场份额为 53.9%,排名前十的企业中有六家来自中国台湾,中 国大陆近年来通过收购快速壮大,市场份额为 28.1%,相较于 2016 年 14%电容 份额有较大的提升,美国仅有安靠一家排名前十,市场份额为 18.1%。

4、我国封测行业增长迅猛

中国大陆半导体封测市场增长迅猛,根据中国半导体协会统计,大陆封测 企业数量已经超过了 120 家,自 2002 年至 2018 年,我国集成电路销售规模从 268.40 亿元增长至 6532 亿元,年均复合增长率为 22.08%。从细分产业来看, 我国封装测试业的市场规模从 2010 年的 632 亿元,增长至 2018 年的 2193.90 亿元,复合增速为 12.37%,增速低于集成电路整体增速。

封装测试行业占比处于保持下降的态势,从 2014 年的 41.65%下降至 2018 年的 31.81%,也表明我国半导体产业结构正在逐渐改善。

5、通过产业并购,我国封测行业取得了跨越式发展

近年来全球封测产业进行了新一轮洗牌,封测厂商之间发生了多起并购案, 包括全球排名第一的日月光收购第四大封测厂矽品,日月光确立了全球封测厂 的龙头地位,此外第二大封测厂也完成了对日本封测厂 J-Device 的完全控股。

大陆厂商在这轮洗牌中也发起来多起国际并购,我国封测行业取得了长足 的发展。2014 年 11 月,华天科技以 4200 万美元收购美国 FlipChip International,LLC 公司及其子公司 100%的股权,提高了公司在晶圆级集成电 路封装及 FC 集成电路封装的技术水平。

2015 年 1 月,长电科技在国家集成电路产业基金的支持下,斥资 7.8 亿美 元收购全球排名第四的新加坡封测厂星科金朋,获得了其先进封装技术以及欧 美客户资源,长电科技市场份额跃居全球第三。

2015 年 10 月,通富微电与 AMD 签订股权购买协议,出资 3.7 亿美元收购 超威半导体技术(中国)有限公司和 AdvancedMicro Devices Export Sdn.Bhd. 各 85%的股权。收购完成后,通富微电作为控股股东与 AMD 共同成立集成电路 封测合资企业。

2017 年到 2018 年,苏州固锝分两次完成了对马来西亚封测厂商 AICS 公司 100%股权的收购。2018 年 9 月,华天科技宣布要约收购马来西亚主板上市的半 导体封测供应商UNISEMUnisem75.72%股权,合计要约对价达到29.92亿元。2018 年11月,通富微电宣布,拟不超过2205万元收购马来西亚封测厂FABTRonIC SDN BHD100%股份。